中加基金配置周报|中央政治局会议召开,加强超常规逆周期调节

重要信息点评

1、中共中央政治局召开会议,分析研究2025年经济工作。会议认为,今年经济运行总体平稳、稳中有进,全年经济社会发展主要目标任务将顺利完成。会议强调,做好明年经济工作,要实施更加积极有为的宏观政策,稳住楼市股市,防范化解重点领域风险和外部冲击。明年要实施更加积极的财政政策和适度宽松的货币政策,加强超常规逆周期调节。要大力提振消费、提高投资效益,全方位扩大国内需求。要以科技创新引领新质生产力发展,建设现代化产业体系。要扩大高水平对外开放,稳外贸、稳外资。要加大保障和改善民生力度,增强人民群众获得感幸福感安全感。

2、12月12日,人力资源社会保障部等五部门联合发布《关于全面实施个人养老金制度的通知》(以下简称《通知》),自2024年12月15日起,在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,均可以参加个人养老金制度。除此之外,《通知》优化了产品供给、完善了领取条件,如将特定养老储蓄、指数基金纳入个人养老金产品目录;参加人患重大疾病、领取失业保险金达到一定条件或者正在领取最低生活保障金的,也可申请提前领取个人养老金。

3、中央经济工作会议12月11日至12日在北京举行。会议要求,明年要实施更加积极的财政政策,提高财政赤字率,确保财政政策持续用力、更加给力。增加发行超长期特别国债,增加地方政府专项债券发行使用,优化财政支出结构,兜牢基层“三保”底线。要实施适度宽松的货币政策,适时降准降息,保持流动性充裕。保持人民币汇率在合理均衡水平上的基本稳定。探索拓展中央银行宏观审慎与金融稳定功能,创新金融工具,维护金融市场稳定。大力提振消费、提高投资效益,全方位扩大国内需求。

4、国家统计局发布数据显示,11月全国CPI同比上涨0.2%,扣除食品和能源价格的核心CPI同比继续回升,PPI同比下降2.5%,连续两个月降幅收窄。

5、据海关统计,今年前11个月我国货物贸易进出口总值39.79万亿元,同比增长4.9%。其中,出口23.04万亿元,增长6.7%;进口16.75万亿元,增长2.4%;贸易顺差6.29万亿元。11月当月,中国出口同比增5.8%,进口降4.7%,贸易顺差6928亿元。

6、美国11月未季调CPI同比升2.7%,预期升2.7%,前值升2.6%;季调后CPI环比升0.3%,预期升0.3%,前值升0.2%。未季调核心CPI同比升3.3%,预期升3.3%,前值升3.3%;季调后核心CPI环比升0.3%,预期升0.3%,前值升0.3%。

7、央行数据显示,11月末,M2余额同比增长7.1%,M1余额同比下降3.7%。前11个月,人民币贷款增加17.1万亿元;社会融资规模增量累计为29.4万亿元,比上年同期少4.24万亿元。据央行初步统计,11月新发放企业贷款加权平均利率3.45%,新发放个人住房贷款利率为3.08%,均处于历史低位。

市场影响因素

数据来源:Wind,中加基金;截至2024年12月13日。

上周央行OMO投放5385亿,同时到期3541亿,共计净投放1844亿。此外,12月MLF到期量为14500亿。

数据来源:Wind,中加基金;截至2024年12月13日。

生产数据方面,上周高炉开工率下行,同时水泥沥青开工有所回升。

数据来源:Wind,中加基金;截至2024年12月13日。

地产数据方面,土拍溢价率有所下行,同时商品房成交面积有所回落,地产数据表现不佳。

数据来源:Wind,中加基金;截至2024年12月13日。

汽车销量方面,24年11月汽车批发及零售销量同比增速分别为14.41%及18.62%,汽车销量数据大幅回升。

数据来源:Wind,中加基金;截至2024年12月13日。

进出口数据方面,上周出口运价上行,同时韩国前十日出口数据有所回升。

数据来源:Wind,中加基金;截至2024年12月13日。

价格数据方面,农产品价格上周有所回落。其中,水果蔬菜价格有所上行,同时猪肉价格升至23.14元。纤维方面价格有所回暖。此前猪肉价格持续回落,对CPI形成一定压制。

数据来源:Wind,中加基金;截至2024年12月13日。

PPI影响因素方面,工业品指数上周有所上行,其中油价、铜价、钢价、沥青价格及MDI价格有所上升,其余有所回落。

数据来源:Wind,中加基金;截至2024年12月13日;期货涨跌幅以结算价作为计算标准。

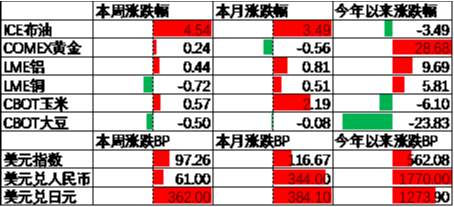

期货价格方面,上周各类期货价格大体回升,其中伦铜跌幅最大,石油涨幅最大。ICE布油收于74.35美元,涨4.54%,COMEX黄金收于2665.9美元,涨0.24%。

上周美元指数上行97.26BP,美国CPI符合预期背景下美元小幅走强。在此背景下人民币上周贬值61个基点,日元贬值362个基点。

市场回顾

一、基金市场

数据来源:Wind,中加基金;截至2024年12月13日。

基金申报与发行方面,上周共计申报基金29支,其中普通混合型基金3支,债券类基金(8支)少于股票类基金(17支),FOF基金申报1支。发行一边,上周基金共计发行321.95亿,其中股票型基金发行规模有所回升。

二、股票市场

数据来源:Wind,中加基金;截至2024年12月13日。

A股表现来看,上周主要板块有所下行,其中科创50跌2.43%,跌幅最大;中证500涨0.15%,涨幅最大。通胀及金融数据显示内需维持偏弱状态,在此背景下A股出现了一定程度的下行。偏股基金指数涨0.07%。

数据来源:Wind,中加基金;截至2024年12月13日。

A股各风格指数中,大盘指数跌1.06%,表现最差;绩优股指数涨0.07%,表现最好。市场风格小盘占优。

数据来源:Wind,中加基金,行业分类为申万一级.时间截至2024年12月13日。

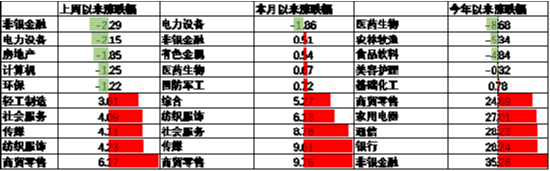

行业方面,上周31个申万一级行业中14个上涨,17个下跌。其中,游资活跃小市值占优背景下商贸零售、纺织服装、传媒、社会服务及轻工制造等行业涨6.17%至3.61%不等,涨幅最高。另一方面,大市值行业当中非银金融、电力设备及房地产跌2.29%、2.15%及1.85%,跌幅居前。

数据来源:Wind,中加基金;截至2024年12月13日。

港股方面,恒生指数涨0.53%,恒生科技指数涨0.33%。国内政策表述积极背景下港股有所上行。

数据来源:Wind,中加基金;截至2024年12月13日。

美股方面,上周有所下行,其中道琼斯指数跌1.82%,表现最差;纳斯达克指数涨0.34%,表现最好。虽然通胀数据符合预期但仍维持一定韧性并带动美债利率走高,在此背景下美股有所下行。需要注意的是,此前LEI、铜油比、2Y-10Y美债利差等指标均显示24年美国经济将面临衰退风险,随着财报恶化,市场定价已经开始由降息转为衰退。

数据来源:Wind,中加基金;截至2024年12月13日。

其他海外市场方面,台湾市场跌0.75%,表现最差;韩国市场涨2.73%,表现最好。新兴市场较发达市场表现占优。

二、债券市场

数据来源:Wind,中加基金;截至2024年12月13日。

上周货币市场利率有所上行,DR007一月均值升至1.71。资金面较上上周更为紧张。

数据来源:Wind,中加基金,时间截至2024年12月13日。

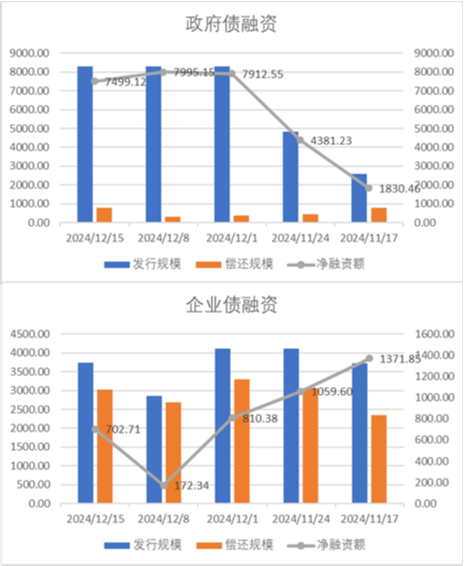

债券融资方面,上周政府债净融资额7499.12亿,维持大额净发行;企业债净融资额702.71亿,较此前有所回升。12月政府债维持大额净发行,预计对社融中债券分项提供一定支撑。

数据来源:Wind,中加基金,时间截至2024年12月13日;分位数为过去5年分位数。

债券市场方面,上周主要债券中,信用债利率长端下行大于短端,部分3Y及5Y券种下行11BP,下行幅度最大。同时利率债整体下行,其中1Y国债、5Y及10Y国开债下行19BP,下行幅度最大。一方面,通胀及金融数据不及预期显示内需维持偏弱,同时政治局会议提出货币适度宽松使得资金面保持乐观,在此背景下债市收益率有所下行。往后看,随着政策出现了一定程度的转向,市场开始定价经济复苏,后续债市走势仍取决于政策实际效果。

数据来源:Wind,中加基金;截至2024年12月13日;分位数为过去5年分位数。

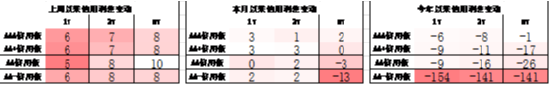

期限利差方面,上周利差大体收窄,30年国债利率降至2.00,大部分券种期限利差维持较低分位数区间。

数据来源:Wind,中加基金,截至2024年12月13日;信用利差为信用债与相同期限国开债之间的利差;分位数为过去5年分位数。

信用利差方面,上周利率债下行幅度更大使得利差走阔。历史来看,大部分信用债利差分位数进入偏低区间。

数据来源:Wind,中加基金;截至2024年12月13日。

同业存单方面,上周发行利率大体下行,其中发行规模最多的1Y股份银行下行3BP,为1.71%;6M城商行下行3BP,为1.80%。

数据来源:Wind,中加基金;截至2024年12月13日。

美债方面,上周利率整体上行,其中20Y及30Y上行27BP,上行幅度最大;3M下行8BP,下行幅度最大。虽然CPI数据符合预期,但仍然维持一定韧性,在此背景下美债利率有所上行。同时,随着美联储正式开启降息,后续关注国际政治环境扰动下美国经济能否平稳落地。

资产配置观点

年底重要会议召开,美国CPI符合预期

上周,国内公布通胀、进出口及金融数据。其中,虽然抢出口等因素带动出口数据维持韧性,但社融及通胀数据均不及预期显示内需维持偏弱状态。同时,政治局会议及经济工作会议召开,对后续政策的表述极为积极,市场预期增量政策尤其是货币政策将进一步发力,有望带动居民信心回升及经济企稳。不过这一过程需要一定时间,期间宏观数据仍会面临一定波动。海外方面,11月通胀数据符合预期,其中核心通胀数据连续三个月维持在3.3%,显示通胀进一步下行存在一定的压力。降息预期方面,随着12月FOMC的临近,目前市场预期美联储将于12月降息25BP的概率为81.24%,而降息50BP的概率为18.76%,同时中性预期24年进行0.9次降息操作,较上上周持平。

数据来源:Wind,中加基金;截至2024年12月13日。

股票市场观点

五年分位数角度,目前A股估值处于偏低水平。

近期万得全A预测PE15.20倍,处于67%分位水平,股权溢价率3.45%,处于86%分位水平。A股大幅回升后估值重新回到中性区间。

数据来源:Wind,中加基金;截至2024年12月13日。

分行业看,预测PE约半数行业高于过去5年估值中位数,PB方面约四分之一行业高于过去5年估值中位数,电子、计算机、军工估值相对较高。

数据来源:Wind,中加基金;截至2024年12月13日;分位数为过去5年。

往后看,随着政策密集出台,顺周期板块相对占优,配置方向上关注:

1、存量房贷利率下调、个税减免等政策利好的内需相关板块。

2、特朗普交易利好的自主可控、军工、电子等相关主题。

债券市场观点

数据来源:Wind,中加基金;截至2024年12月13日。

中短期看,政策密集出台后市场风险偏好回暖,资金流出债市。虽然政策实际效果有待观察但由于汇率压力缓解政策空间加大,现阶段复苏逻辑无法证伪,债市仍面临一定波动,建议短期以风险规避策略为主。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。