股东清仓式减持!长沙银行三季度业绩喜忧参半

来源:机构之家

10月以来,各家上市公司正忙着向市场展示其三季度经营表现,这样的节奏尤其在本月底达到了高峰。不过,在纷繁的财报信息中,机构之家发现一则不一样的信息。

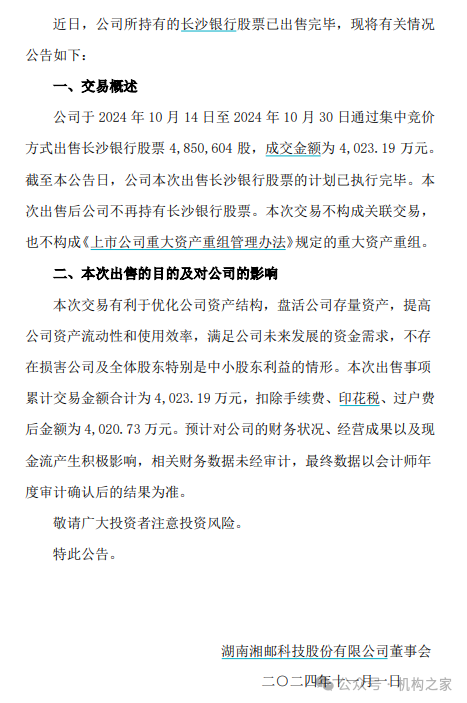

10月31日晚间,湘邮科技发布公告,公司于2024年10月14日至2024年10月30日通过集中竞价方式出售长沙银行股票485.06万股,成交金额为4023.19万元。截至本公告日,公司本次出售长沙银行股票的计划已执行完毕。本次出售后公司不再持有长沙银行股票。

诚然,10月以来大盘强劲反弹,确实给了一众股东较好的减持机会。对于湘邮科技而言,也顺利实现其在8元以上减持长沙银行的目标。

近几年长沙银行不断被股东减持

事实上,除了湘邮科技之外,机构之家梳理发现,作为长沙银行大股东,湖南兴业投资也在减持,并已经连续减持多个季度。

以三季度来看,湖南兴业投资减持2115万股,对应比例0.53%;二季度减持1250万股,对应比例0.31%;而在去年四季度,减持1350万股,对应比例0.33%。目前来看,湖南兴业投资持有长沙银行1.51亿股,占比3.69%。

除此之外,曾经持股3.42亿股,占比8.51%的长沙银行大股东,新华联因自身经营问题,不断被动减持长沙银行股权。例如在2022年底,新华联持有的长沙银行2272.3万股因被法院司法执行在二级市场被动减持。2021年8月、2023年2月以及2024年7月,新华联持有的超3亿股被拍卖,从而退出十大股东之列。

三季报喜忧参半

就在股东湘邮科技公告减持前两天,长沙银行也向外界披露其三季报情况,成色如何呢?

机构之家研究其财报后发现,尽管三季度业绩稍有回升,包括收入、利润恢复性增长,但可能更多的贡献是基期的原因,持续性有待观察。此外,资产质量仍存隐忧。

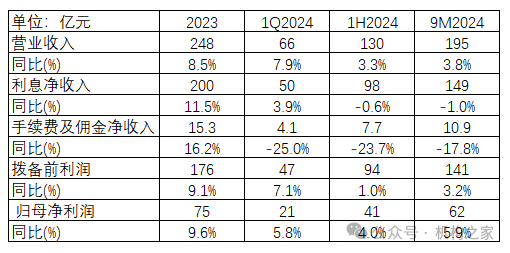

上表展示了长沙银行今年以来核心业绩情况,可见其业绩的低点主要在二季度。在去年实现8.5%的营业收入增速背景下,今年一至三季度累计收入增速分别为7.9%、3.3%和3.8%。其中三季度单季收入增长4.9%,一改二季度单季-0.93%的负增长态势。从利息收入来看,今年一至三季度累计增速分别为3.9%、-0.6%和-1.0%,其中二季度和三季度单季分别为下降4.9%和下降1.7%。降幅收窄。手续费收入方面,累计增速分别为-25.0%、-23.7%和-17.8%,三季度单季已经出现0.55%的正增长。利润方面,一至三季度累计增速分别为5.8%、4.0%和5.9%,三季度也有回升的趋势,如果看单季度数据,则增速更高为9.7%。以拨备前利润来看,今年前三季度实现3.2%的正增长。

因此从趋势来看,长沙银行三季度不管是收入数据还是利润数据,均有小幅回升。不过,这样的回升是真实景气度改善抑或是基期的原因?以去年三季度单季来看,营业收入仅增1.57%,而去年二季度单季增11.42%。利润方面,去年三季度也是一个低点,增6.4%,而上个季度为增12.6%。在低基期因素影响下,这样的回升,或多或少带有一些基期影响的“假象”意思。

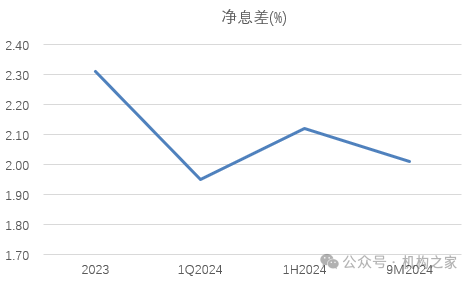

息差的数据或许能表明长沙银行业绩难言实质性回暖。根据wind计算数据,前三季度长沙银行净息差为2.01%,环比上半年下降11BP。考虑到后续可能还有房贷重定价,以及LPR调整等因素,因此息差水平或许还将承压。对于长沙银行而言,通过更多贷款投放来弥补价格的损失。但问题的关键是如何找到更多的信贷需求去弥补价格方面的损失。尽管如此,长沙银行只能以量补价,就在本月11日,长沙银行发布三项募资方案,包括发行二级资本债券80亿,发行非资本金融债券360亿和发行无固定期限资本债券40亿,以支持其扩表。

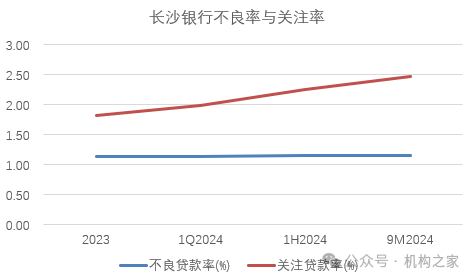

资产质量方面,尽管长沙银行整体不良率保持稳定,截止三季度不良率为1.16%,环比持平。不过,其关注类贷款比率却在持续走高,到三季度该数据为2.48%,环比整整提升22BP,较年初提升66BP。作为关注类贷款,其代表着尽管借款人目前尚能偿还债务,但存在一些潜在的风险点,可能在未来影响其偿还能力。具体的可能包括抵押品质量下降,借款人还款意愿差,贷款保证人财务状况出现疑问,借款人财务指标转弱等等。作为前瞻性指标,该指标持续上升,意味着长沙银行之后可能面对更大的资产质量压力。

整体来看,在多家股东减持背景下,长沙银行三季报喜忧参半。虽然能看到业绩在数字上的回升,但去年基期走低带来的贡献不小。此外,息差继续走弱,以及关注类贷款占比提升,这是长沙银行不得不面对的挑战。

上一篇:弃权的福利彩票,弃彩票事件