广发现丨一文读懂年底债市的“日历效应”

作者:广发基金投顾团队

导读:

分享经济发展之果,增加财产性收入之源,投资市场承载了众多投资者的希望。

但盈亏同源,收益与风险并存,市场的波动也是每个投资者都可能面临的挑战。

市场震荡自有逻辑。广发基金与上海证券基金评价团队联合开设《广发现》专栏,以广阔的历史数据为基,力图洞察市场周期,发现长期机会,给投资者以指引。

我们相信,识航道,坐坚船,掌好舵,远航必达目标;尊重市场,理性投资,恪守纪律,收获就在前方。

让我们一起,见多识广,发现机遇,知行合一,成为聪明的投资者。

正文:

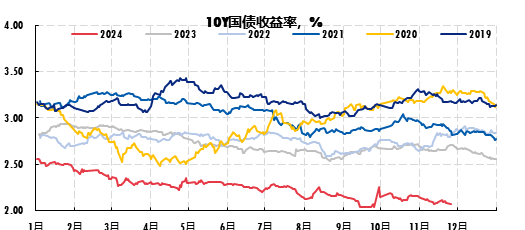

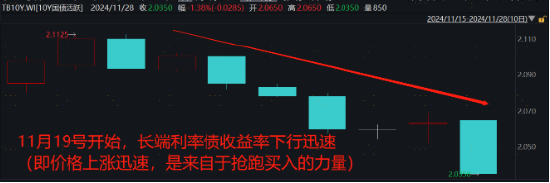

根据2019年以来的行情回顾,债市都会呈现出“年末能赚钱”的日历效应,债券收益率在12月基本上都会呈现明显下行(即价格上升,持有债券的话会多赚到钱)。

数据来源:Wind 截至2024/11/26

就在12月2日这天,10Y国债收益率也历史性地下破了2%(收益率下降=价格上涨),创下2002年4月以来的新低。一些底层资产以长端利率债为主的债券基金,当天许多下了超过50bp的“恐龙蛋”。

日历效应的背后,是许多每年都会定期出现的事件,例如开门红、季末回表等,催生了各类机构的规律性交易行为。

今天,我们从以下几个问题入手,讲解年末债市呈现“日历效应”的原因,以及年前的债市状况分析和债基的操作推荐。

各类机构对年末市场的影响

首先要明确的是,12月债市容易赚到资本利得的钱的根本原因,是债市上的机构投资者需要为次年的“开门红”做准备。

“开门红”,用大白话说就是在年初集中性地卖理财产品(广义),而销售了理财产品之后,机构募集到了很多资金,这些资金总归要买成合适的资产(此处主要为各类债券),才能付得起理财产品给客户支付的收益。

但如果顺应产品发行节奏,真的等到第二年再买债,价格可能已经比较贵了,所以机构通常会在年底就“抢跑”性买入,增加了买盘力量。

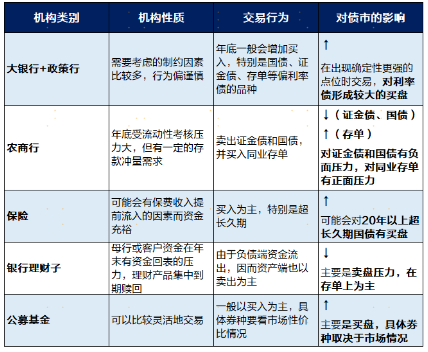

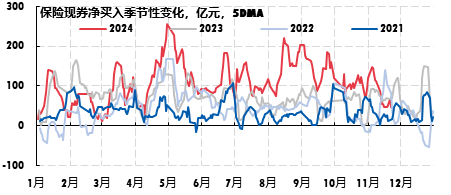

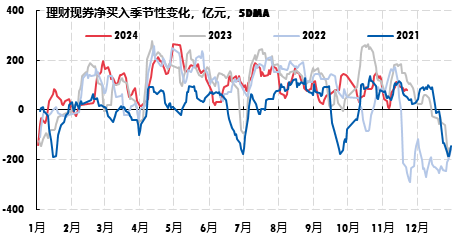

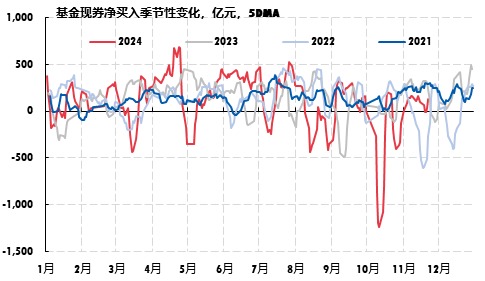

不过,各类机构的投资目标、客户群体也有很大差异,因此具体的投资行为和影响的债券品种也有一定的差异,我们用一张表格来进行总结。

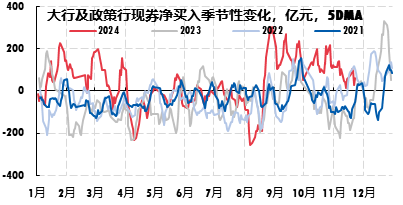

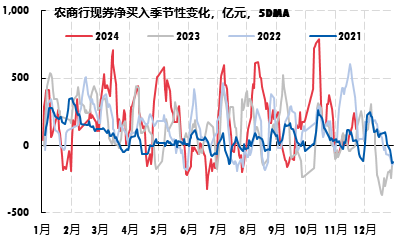

附录:各类机构的净买入季节性变化

数据来源:CFETS,东北证券研究所整理;数据截至2024/11/26

总体而言,各类机构加起来,一般还是呈现买压>卖压的情况,因此年末的债市通常表现得不错。

年末机构的“止盈vs抢跑”,“拔河”谁更强?

实际上,止盈和抢跑,虽然都是在四季度会发生的行为,但是具体发生的时间段是有些不同的。止盈一般发生在四季度稍靠前的时间,而抢跑更多地出现在四季度靠后、接近年底的时间。

因此,到了当前的时间点上(12月初),该止盈的投资者基本已卖得差不多了,加上资金面比较宽松,现在的行情里面,“抢跑”的买入力量相对更强一点。

化债政策会对债市有不利影响吗?

化债政策,指的是为了化解“隐性债务”,需要发行地方政府专项债来进行置换。根据最初的计划,在今年的11月、12月就会发行2万亿,这个量还是比较大的(但最终的实施节奏不一定是这样)。

因此,许多投资者可能会担心,新增了2万亿的供给,会不会快速地让供给>需求,从而让债券的价格下跌呢?

而在11月,也正式开始了发行。11月12日,河南省财政厅发行318.169亿元再融资专项债,成为首个发行“置换隐债专项债”的省份。截至11月26日16时,有9地已完成了发行,合计规模约4821亿元。

我们不妨从已经完成发行的专项债的情况中,来感受市场的供求力量。在下表中,我们可以主要关注“全场倍数”和“投标利差”这两个指标。

01 全场倍数

指总投标量和最终中标量的比值。投资者在投标过程中,会表明自己想要认购的债券金额,所有投资者加起来的想要认购的金额,再除以债券发行的金额,就是认购倍数。

比如,表格中第一行的“24湖南债55”的发行金额是200亿元,而所有投资者加起来参与投标的资金报价总和是4446亿元,那么全场认购倍数就是4446/200=22.23倍。

02 投标利差

指的是地方政府债的发行利率,一般会有一个参考的“锚”,就是同期限的国债收益率,加上一个市场和监管比较认可的利差。而实际的发行利率,是市场化招标定价的结果,因此不一定与这个“锚”完全相同。用实际的发行利率减去这个“锚”,就是投标利差。

比如,下表中的“24湖南债56”是一个10年期的地方政府债。在这一天,10年期的国债收益率是2.06%,而市场和监管对于湖南的地方政府债,比较认可的利差是在5-7bp左右,那么它的“锚”利率,就是2.06%+7bp=2.13%。而通过市场化招投标方式所得出的实际利率是2.23%,减去2.13%就得到了投标利差,为10bp。

总而言之,在发行规模相差不大的情况下,一只债券的“全场倍数”越高、“投标利差”越低,就说明这只债券越受欢迎。一般来说,投标倍数在20倍以上、投标利差在10bp以下,就属于比较受欢迎的了。

观察上表,截至11月26日,绝大部分由化债政策带来的新发地方政府专项债,从认购倍数和投标利差的角度来看,都是比较受欢迎的。

同时,自从11月中下旬以来,债市整体表现比较牛。这些新发的地方政府专项债,在半个月内已经有接近5000亿的供给量(不算少了),但仍然没有对市场造成明显的负面冲击,说明新发债的供给冲击这一块,可以不用过于担心。

年前的债券基金,我们应该怎么买?

最后,让我们回到大家可能最关心的核心问题:在年前,我的债券基金应该怎么配呢?

首先,基于以上的结论,年前债市出现大熊的情况不太可能。这有几项支撑:

但是,这是否说明债基就一定“稳赚不赔”呢?那肯定不是的。这几天债市表现非常火热,但背后也有一些显著的风险点:

小结一下:

综合以上的分析,我们目前对于债基的投资建议是:在年底之前,机构抢跑的配置力量是比较关键的定价力量,债基可能会有一些普涨的行情,各个风格的都可以先拿着。

但也需要注意,到了年底的最后几天,资金面一般都比较紧张,可能会构成短期的压力。

(分割线)

债券ETF总规模创新高,这个新品种有何不同?下一期,我们将继续探索债券基金的世界,敬请期待!

(本文作者:广发基金资产配置部 仲忆)

风险提示:本栏目展示的所有内容仅为投资者教育之目的而发布,不构成任何投资建议。投资者据此操作,风险自担。广发基金力求所涉信息准确可靠,但并不对其准确性、完整性和及时性做出任何保证,对因收看本栏目引发的任何直接或间接损失不承担任何责任。投资有风险,入市需谨慎